Como comprar ações da Royal Dutch Shell (SHEL) no Portugal em 2024

Este guia informa onde e como você pode investir em ações da Royal Dutch Shell e por que você pode querer fazê-lo de uma perspectiva de análise principalmente fundamentalista.

Como Comprar SHEL Ações com 5 Passos Simples

-

1Clique no link abaixo para visitar o site do eToro e insira seus dados nos campos obrigatórios para se registrar.

-

2Forneça seus dados pessoais e preencha um questionário básico para fins informativos.

-

3Clique em 'Depositar', escolha o seu método de pagamento preferido e siga as instruções para adicionar fundos à sua conta.

-

4Pesquise sua ação favorita e veja as principais estatísticas. Quando estiver pronto para negociar, clique em "Investir".

-

5Insira o valor que deseja investir e configure sua negociação para comprar as ações.

Corretoras Com as Melhores Reviews, Para Comprar Ações da Royal Dutch Shell

1. eToro

A eToro é uma das mais proeminentes redes de investimento social, com a missão de melhorar o conhecimento e a atividade dos investidores em matéria de finanças. Desde a sua criação em 2007, a eToro tornou-se a principal plataforma de investimento para os traders novatos e experientes, com uma base de utilizadores superior a 17 milhões. Você pode ler nossa análise completa do eToro aqui.

Segurança e Privacidade

Ao escolher uma plataforma de investimento, a segurança é um dos principais fatores a ter em conta. Considerando que a eToro é regulada pela Autoridade de Conduta Financeira (FCA) e pela Ommission (CySEC) de Valores Mobiliários de Chipre, pode ter a certeza de que os seus fundos e dados pessoais estão seguros. Além disso, a SSL da eToro encripta todas as submissões para proteger contra hackers que tentam intercetar informações confidenciais. Por fim, a plataforma conta com dois fatores de autenticação (2FA) para garantir que as contas dos utilizadores são seguras.

Taxas e Funcionalidades

Tanto investidores novatos como experientes podem aproveitar a extensa biblioteca da eToro, onde existem métodos de trading de ponta. Por exemplo, os principiantes no trading podem aproveitar a função de Copy Trading, disponível na eToro, uma vez que lhes permite imitar as ações de traders mais experientes. Aqueles com experiência em trading ficarão felizes em descobrir que a eToro fornece acesso a muitos mercados, como ações, moedas e criptomoeda, tudo numa só plataforma. Além disso, a eToro é um serviço sem comissões. No entanto, a plataforma cobra uma taxa mensal de 10 libras por inatividade, para promover transações ativas na plataforma.

| Tipo de Taxa | Valor da Taxa |

| Comissão | 0% |

| Taxa de Levantamento | £5 |

| Taxa de Inatividade | £10 (mensal) |

| Taxa de Depósito | £0 |

Prós

- Função de copy trading

- Encriptação SSL para proteger as informações dos utilizadores

- O trading é livre de comissões

Contras

- Apoio ao cliente limitado.

2. Capital.com

A Capital.com, que teve origem em 2016, é uma excelente corretora multi-activos. Com mais de 5 milhões de utilizadores, estabeleceu-se como uma plataforma de baixo custo com taxas de rollover baixas, spreads apertados e comissões de 0%. Você pode ler nossa análise completa do Capital.com aqui.

Segurança e Privacidade

A Capital.com é uma empresa licenciada pela FCA, CySEC, ASIC e NBRB, dedicada a proporcionar a experiência de trading mais eficaz do mundo. Mostra que os dados dos utilizadores são seguros e escondidos em Capital.com, uma vez que o site segue critérios rigorosos para atingir esse objetivo. A Capital.com leva a segurança dos dados dos clientes a sério, e uma das formas é cumprindo as Normas de Segurança de Dados do PCI.

Taxas e Funcionalidades

A Capital.com oferece uma grande variedade de serviços de corretagem sem custos. As suas políticas financeiras são totalmente transparentes. Quaisquer taxas que incorrer, serão esclarecidas antes de as pagar. Os principais custos da Capital.com provêm de encargos de propagação, que muitas vezes são baixos em comparação com a concorrência. A aplicação móvel de trading do corretor apresenta uma ferramenta alimentada por IA, que dá aos clientes informações de trading personalizadas, utilizando um algoritmo de deteção. Além disso, os clientes multilingues da Capital.com podem entrar em contacto com um representante via e-mail, telefone ou chat ao vivo.

| Tipo de Taxa | Valor da Taxa |

| Taxa de Depósito | £0 |

| Comissão | 0% |

| Taxa de Inatividade | £0 |

| Taxa de Levantamento | £0 |

Prós

- Apoio eficiente, por e-mail e chat

- Integração MetaTrader

- Trading sem comissões

Contras

- Principalmente restrito a CFDs.

3. Skilling

Skilling é uma corretora multi-activos com crescimento significativo. A corretora oferece excelentes condições de negociação no que diz respeito às funcionalidades da plataforma e aos produtos disponíveis para traders experientes. A Skilling fornece agora a Forex, CFD, Stock e trading de criptomoedas seis anos após a sua introdução aos investidores individuais. Você pode ler nossa análise completa do Skilling aqui.

Segurança e Privacidade

Ao procurar uma corretora como a Skilling, é essencial verificar a posição regulamentar da corretora. Skilling é gerida pela Autoridade de Conduta Financeira (FCA) e pela Cyprus Securities and Exchange Commission (CySEC). Além disso, o dinheiro que os traders depositam nas suas contas Skilling, é detido numa instituição financeira completamente independente. Para a máxima segurança, a Skilling utiliza apenas instituições financeiras de topo para este capital de nível 1. O capital de nível 1 é o referencial da indústria, para medir a solidez de um banco.

Taxas e Funcionalidades

A Skilling não cobra comissões por trading de ações, índices ou criptomoedas. A plataforma cobra Spreads, que variam com base na ação, mas são bastante razoáveis. A Skilling oferece duas opções de conta distintas, para trading FX e metais CFD. A conta Standard Skill tem spreads significativamente maiores, mas sem comissões. A conta Premium cobra comissões sobre as transações de metal à vista e do CFD fx para spreads reduzidos. Além disso, a Skilling fornece uma conta de demonstração, aplicações móveis e um assistente comercial.

| Tipo de Taxa | Valor da Taxa |

| Commissão | £0 |

| Taxa de Levantamento | Varia |

| Taxa de Inatividade | £0 |

| Taxa de Depósito | £0 |

Prós

- Excelente escolha de plataforma

- Contas de demonstração

Contras

- Spreads altos

- O serviço não está disponível em muitos países, incluindo os EUA e o Canadá.

Tudo o que você precisa saber sobre a Royal Dutch Shell

Vamos mergulhar profundamente na empresa Royal Dutch Shell para aprender sobre sua história, estratégia de negócios, fluxos de receita e desempenho recente do preço das ações.

A sua história

O Royal Dutch Shell Group foi criado em abril de 1907, quando a Royal Dutch Petroleum Company da Holanda, a Shell Transport and Trading Company do Reino Unido, se fundiu em 1907 em resposta ao domínio da empresa Standard Oil de John D. Rockefeller. Embora as duas empresas operassem como uma parceria de unidade única para fins comerciais, elas tinham existências legais separadas. A empresa holandesa foi responsável pela produção e fabricação, e a empresa britânica dirigiu o transporte e armazenamento dos produtos.

Depois que foi revelado que a Shell estava superestimando suas reservas de petróleo, a empresa foi movida para uma estrutura de capital única para criar uma nova empresa-mãe chamada Royal Dutch Shell plc com uma listagem primária na Bolsa de Valores de Londres e uma listagem secundária na Bolsa de Valores de Amsterdã. Os acionistas da Royal Dutch ficaram com 60% da empresa, o que estava alinhado com a propriedade original do Grupo Shell.

Qual é a sua estratégia?

A Shell lançou sua estratégia Powering Progress em fevereiro de 2021 para acelerar a transição de seus negócios para emissões líquidas zero.

A intenção era construir um negócio forte e resiliente, centrado no cliente, com produtos e soluções inovadoras para ajudar os clientes a chegar ao zero líquido. Como parte disso, a empresa faria parceria com outras organizações em setores difíceis de descarbonizar e visaria agregar valor integrando os ativos e cadeias de suprimentos envolvidos na produção, compra, comercialização, transporte e venda de produtos energéticos em todo o mundo.

O programa Powering Progress tem quatro objetivos principais:

Gerar valor para o acionista distribuindo dividendos e adotando uma abordagem disciplinada ao investimento de capital.

Alcançar emissões líquidas zero até 2050 por meio da venda de produtos de baixo carbono (por exemplo, biocombustíveis), geração de eletricidade a partir de fontes solares e eólicas e aproveitamento de hidrogênio e eletricidade para abastecer veículos.

Alimentando vidas, fornecendo energia confiável e sustentável a residências, empresas e transportes, ao mesmo tempo em que apoia os meios de subsistência, fornecendo emprego e treinamento nas comunidades onde a empresa opera.

Respeitar a natureza, incluindo proteger e melhorar a biodiversidade, com foco no uso (e reutilização) da água e outros recursos de forma mais eficiente, reciclagem de plástico e melhoria da qualidade do ar.

Como ganha dinheiro?

Esta empresa historicamente ganhou dinheiro com a produção, fabricação, transporte e armazenamento de combustíveis fósseis. Você sem dúvida já viu postos de combustível da marca Shell no Reino Unido, Europa e em todo o mundo. Atualmente, a Shell está tentando fazer a transição para um futuro mais verde, onde os combustíveis fósseis são substituídos por fontes de energia renováveis.

Em 2020, mais de 60% das receitas vieram do segmento de negócios de Produtos Petrolíferos. Quase 16% vieram de Gás Integrado, mais de 13% vieram do segmento Upstream e cerca de 7% poderiam ser atribuídos a Químicos. É claro que a empresa tem um longo caminho a percorrer para descarbonizar suas ofertas.

Qual foi seu desempenho nos últimos anos?

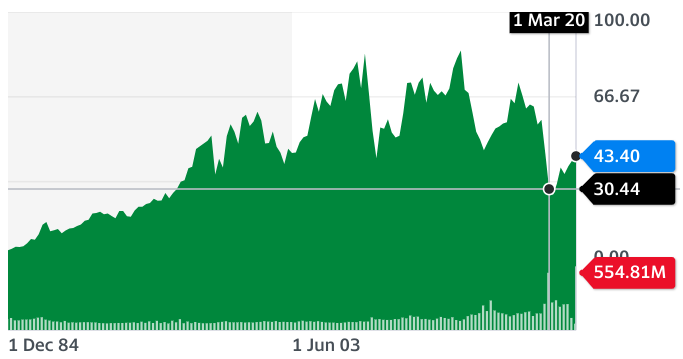

O gráfico a seguir mostra como - após uma alta inicial - as ações da Royal Dutch Shell experimentaram uma montanha-russa nas últimas décadas. Tendo atingido um pico de preço em 2014, as ações caíram para um ponto baixo local após a queda da pandemia de coronavírus em março de 2020. No final de setembro de 2021, elas pareciam estar se recuperando, mas a volatilidade ainda é uma grande característica da ação desempenho do preço.

Onde comprar as ações da Royal Dutch Shell?

Você pode comprar ações “A” e “B” da Royal Dutch Shell na Bolsa de Valores de Londres e na Bolsa de Valores de Amsterdã, e também por meio de listagens na Bolsa de Valores de Nova York. Você não interagirá com essas bolsas diretamente como investidor de varejo, portanto, precisará usar um corretor com acesso a pelo menos uma dessas bolsas. Existem muitas corretoras para escolher, e temos algumas sugestões, mas o principal é escolher uma corretora que esteja devidamente regulamentada em seu país.

Análise fundamentalista da Royal Dutch Shell

Existem duas escolas de pensamento de investimento: análise fundamentalista (ou “avaliar o verdadeiro valor de uma empresa”) e análise técnica (ou “prever mudanças de preços a partir de padrões em gráficos”). Vamos olhar para a Royal Dutch Shell como um investimento potencial de uma perspectiva fundamentalista.

Receita

A receita de uma empresa é o valor total da receita produzida com a venda de seus bens e serviços. O valor da receita geralmente é encontrado no início da demonstração de lucros e perdas (receita) de uma empresa, portanto, muitas vezes é referido como a “linha superior”. O crescimento da receita ano a ano é considerado uma coisa boa, por isso é lamentável que a receita dessa empresa tenha caído quase pela metade em 2020 como resultado das crises de coronavírus que fizeram com que os carros não circulassem e as aeronaves não voassem. No lado positivo, à medida que a recuperação continua, as receitas podem dobrar a partir de 2021.

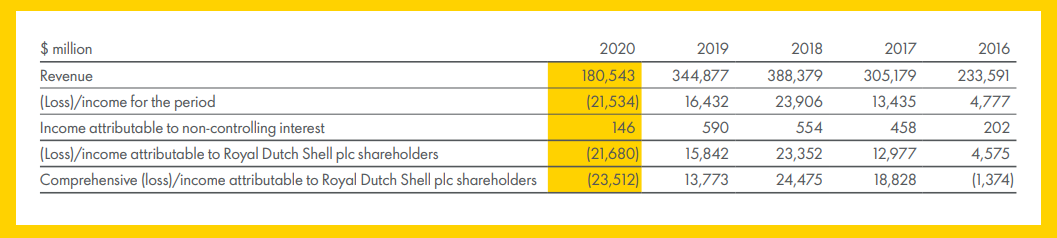

Declaração de Renda da Royal Durch Shell 2020 (fonte: site da empresa)

Lucro por ação da Royal Dutch Shell

Enquanto a receita é chamada de “linha superior” da demonstração de resultados de uma empresa, os ganhos (ou lucros) geralmente são conhecidos como “linha inferior” e são calculados deduzindo todos os custos da empresa de suas receitas. Infelizmente, a linha de fundo para o RDS tem sido ruim recentemente.

Devido aos problemas globais da pandemia, os ganhos da empresa em 2020 foram negativos em cerca de -US$ 21 bilhões, o que significa que teve um grande prejuízo. Portanto, o valor do lucro por ação também foi negativo em -US$ 2,78, abaixo dos +US$ 1,97 em 2019.

Índice P/L

A relação preço-lucro (P/L) indica o preço da ação que você paga pelos ganhos de uma empresa. É natural que um investidor queira pagar um preço baixo por muitos lucros, então as ações com índices P/L mais baixos são geralmente consideradas mais atraentes do que ações com índices P/L mais altos. Cuidado, porém, que uma empresa pode temporariamente ter um P/L baixo porque o preço de suas ações caiu muito, e outra empresa pode ter um P/L alto que é justificado por um aumento maciço antecipado nos lucros.

Como a RDS relatou ganhos negativos em 2020, seu P/L também seria negativo. No entanto, em outubro de 2021, os sites financeiros estão relatando um P/E de doze meses (TTM) de 31,24, três vezes o da rival BP. Nesta medida, a BP é, portanto, a melhor compra.

Rendimento de dividendos

Os investidores não se beneficiam diretamente dos ganhos de uma empresa, a menos que sejam pagos na forma de distribuição de dividendos, mas aqueles que não são capazes de reinvestir seus ganhos nos negócios para (espero) aumentar o preço das ações.

O dividend yield de uma ação é o valor do dividendo expresso como uma porcentagem do preço da ação. Essa porcentagem pode ser comparada com os juros que você receberia se colocasse seu dinheiro em uma conta de depósito bancário

Tendo pago dividendos a uma taxa constante de US$ 1,88 por ação de 2016 a 2019, o pagamento de dividendos de 2020 caiu em dois terços, para US$ 0,65. No início de outubro de 2021, os sites financeiros estavam relatando um dividendo a termo de US$ 0,54 e um rendimento de dividendos a termo de 3,28%, o que é competitivo em comparação com as taxas de juros disponíveis em contas de depósito bancário.

Fluxo de caixa

O fluxo de caixa de uma empresa refere-se ao fluxo de caixa líquido que entra e sai de um negócio durante um período definido. Um fluxo de caixa positivo sustentável e constante indica que a empresa pode cumprir suas obrigações de curto prazo, enquanto um fluxo de caixa consistentemente negativo ou flutuante sugere que a empresa pode eventualmente ficar sem caixa.

Embora o caixa livre da Shell em 2019 e 2020 tenha sido 30% a 40% menor do que seu pico em 2017, foi positivo, e isso é o principal.

Por que comprar ações da Royal Dutch Shell?

Do último trimestre de 2021 em diante, o mundo parece estar enfrentando crises de energia de uma forma ou de outra – desde o aumento dos preços do gás natural até as filas nos postos de combustível do Reino Unido em setembro. Apesar do impulso para fontes de energia renováveis, 2021-2022 pode ser um bom momento para investir em empresas petrolíferas se a crise energética realmente se tornar global.

Como mencionado anteriormente, no final de 2021, o preço das ações dessa ação parecia estar em tendência de alta a partir de uma baixa quase histórica, para que pudesse ser atraente do ponto de vista fundamental técnico e econômico.

Dica de especialista sobre como comprar ações da Royal Dutch Shell

“ Embora existam dois tipos de ações da Royal Dutch Shell (RDS-A e RDS-B), elas conferem os mesmos direitos e têm praticamente os mesmos preços, ao contrário de uma empresa como a Berkshire Hathaway, de Warren Buffett, que tem um “B” muito mais acessível para investidores que não podem comprar uma única ação “A”. Os investidores do Reino Unido que pretendem comprar ações da Royal Dutch Shell são aconselhados a optar pelas ações B porque os dividendos são tributados de forma mais favorável, devido a diferenças nos sistemas tributários do Reino Unido e da Holanda. ”- kanirobinson

5 Coisas a Se Considerar Antes de Comprar Ações da Royal Dutch Shell

1. Entenda a Empresa

É importante entender todos os aspectos da empresa em que você pretende investir, e este guia deve ser de grande ajuda para aprender o que a empresa faz, como ela ganha dinheiro e como parece como investimento potencial. Alguns investidores bem-sucedidos conhecem uma empresa – ou melhor, suas ações – fazendo um pequeno investimento inicial antes de ir all-in, para ter uma ideia de como o preço das ações normalmente se comporta.

2. Compreenda os fundamentos do investimento

O mundo dos investimentos está cheio de jargões, e muitas vezes você pode ouvir palavras traduzidas do inglês como touros, ursos, cisnes negros e vacas leiteiras. Essas são apenas as analogias com animais, e não todas.

Você lê sobre instrumentos financeiros como ações/estoques (ou ações), fundos negociados em bolsa (ETFs), fundos mútuos, títulos de renda fixa, opções, spread betting, contratos por diferença (CFDs) e muito mais. Então, você sabe o que esses termos significam? Você conhece o significado dos termos “bid-ask spread” e como isso pode afetar os retornos de seu investimento, e você sabe a diferença entre uma ordem de parada e uma ordem de limite para entrar ou sair de um investimento automaticamente.

Seja qual for o seu ponto de partida, você pode se informar sobre mercados e investimentos lendo nossos guias, dos quais este é apenas um.

3. Escolha cuidadosamente seu corretor

Para negociar ou investir, você precisará de um corretor, que hoje em dia será um corretor online. No entanto, o tipo de corretor que você escolher dependerá de quais ativos financeiros você deseja negociar. Por exemplo, enquanto um corretor especializado em câmbio (forex ou fx) pode ser adequado para moedas de negociação diária, não será a escolha certa se você quiser investir em ações a longo prazo.

Os day traders normalmente procuram um corretor com velocidades de execução rápidas, spreads baixos e muitos indicadores técnicos nos gráficos de preços. Os investidores podem estar mais interessados no acesso aos relatórios anuais da empresa e tipos especiais de contas com eficiência fiscal de longo prazo, como a Stocks ISA do Reino Unido e a Self-Invested Personal Pension (SIPP).

Fornecemos muitas análises de corretores e comparações diretas para ajudá-lo a fazer sua escolha.

4. Decida quanto você quer investir

Não aceite o conselho “Invista apenas o dinheiro que você pode perder”. Com essa mentalidade, se você acha que pode perder muito dinheiro porque tem um emprego bem remunerado, provavelmente o fará. Portanto, uma maneira melhor de expressar isso é dizer: “Invista apenas com renda disponível”, o que significa dinheiro que você não precisa agora e não precisará no futuro próximo para pagar por itens essenciais como comida e aluguel.

Depois de saber quanto dinheiro você pode investir, você pode decidir como introduzir esse dinheiro nos mercados: seja “de uma só vez” ou por meio da abordagem do “dollar cost averaging”. Mesmo que você invista todo o seu dinheiro de uma vez, o que raramente é uma boa ideia, você nunca deve investir tudo em uma única ação que poderia quebrar e derrubar todo o seu portfólio. Leia sobre a diversificação em vários ativos e também sobre como gerenciar o risco de queda usando ordens de parada para limitar perdas ou bloquear lucros.

5. Decida uma meta para seu investimento

"Se você falha em planejar, você planeja falhar."

“Se você não vender quando quiser, vai acabar vendendo quando for preciso!”

Vale a pena manter essas duas coisas em mente ao investir. Fazer um plano de quanto tempo você pretende manter seus investimentos é importante, e certificar-se de que você pode esperar tanto tempo antes de receber seu dinheiro de volta (e mais) é igualmente importante. Portanto, você deve decidir se seu objetivo de investimento é financiar a educação universitária de seus filhos, construir uma pensão de aposentadoria ou apenas se divertir a curto prazo, colocando sua inteligência contra o mercado.

Confira aqui o que é mais importante na compra de ações da Royal Dutch Shell

A Royal Dutch Shell é uma concorrente da rival petrolífera britânica BP. Assim como a BP, essa ex-empresa de combustíveis fósseis está tentando se reposicionar como vanguarda para um futuro sustentável. Embora a RDS seja uma opção de investimento menos atraente do que a BP em algumas medidas, como P/L e dividend yield, ela tem as seguintes vantagens:

- A empresa tem uma estratégia “progressiva”

- Tem um fluxo de caixa positivo

- Paga dividendos

Açōes Alternativas

Perguntas frequentes

-

As ações da Royal Dutch Shell estão listadas na Bolsa de Valores de Londres (tickers RDSA e RDSB) e na Bolsa de Valores de Amsterdã (tickers RDSA). Você também pode encontrar listagens secundárias em outras bolsas, como a Bolsa de Valores de Nova York (tickers RDS-A e RDS-B).

-

Sim, esta ação paga dividendos, mas o tratamento fiscal das ações “A” e “B” é diferente devido às suas listagens baseadas na Holanda e na Grã-Bretanha. Portanto, os britânicos tendem a comprar as ações B, enquanto os investidores holandeses preferem as ações A.

-

Isso remonta a 1907, quando uma empresa holandesa e uma empresa britânica se fundiram, mas mantiveram suas existências legais separadas. Agora que as duas empresas estão devidamente combinadas, você ainda pode comprar ações “A” e “B” destinadas a investidores holandeses e britânicos, respectivamente.

Como as ações reagiram à crise de energia do terceiro trimestre de 2021?

Os preços das ações da RDS dispararam quando uma crise internacional de energia parecia estar se desenrolando em setembro de 2021.

-

Por mais boas que você ache que as perspectivas de uma empresa sejam, você nunca deve investir todo o seu dinheiro em uma única ação que tornará todo o seu portfólio sem valor se a empresa falir. Diversificação é o nome do jogo, o que significa espalhar seu dinheiro por várias ações e outros ativos, como ouro.

-

Se a sua posição de ações mudou para lucro (por exemplo, em 20%), você pode aplicar uma "ordem de parada" (stop order) para vender sua participação automaticamente se o preço cair em um determinado valor (por exemplo, 10%) para proteger pelo menos parte de sua participação. lucro acumulado. Uma ordem de trailing stop aumentará automaticamente, protegendo mais do seu dinheiro à medida que a sua posição de ações avança para o lucro.

-

Não. Na verdade, as ordens stop são muitas vezes chamadas de “ordens stop loss” porque seu objetivo principal é vender automaticamente suas ações a partir de uma pequena perda antes que se torne uma grande perda quando o preço das ações despencar.