O mercado de ações normalmente cai antes do fim de um ciclo de alta da taxa do Fed. Veja como fazer essa aposta valer a pena

O que esperar quando você espera que o Fed gire

Muito dinheiro pode ser ganho apostando em quando o Federal Reserve vai “girar” – ou seja, tirar o pé pelo menos parcialmente do acelerador. No entanto, muito dinheiro também pode ser perdido, como vimos em 26 de agosto, quando o Dow Jones Industrial Average DJIA, -0,96%, perdeu mais de 1.000 pontos depois que o presidente do Fed, Jerome Powell, frustrou as esperanças de que o pivô do Fed tivesse começado em julho.

Portanto, é útil revisar os ciclos anteriores de alta das taxas para ver como os investidores se saíram ao tentar antecipar quando esses ciclos chegaram ao fim.

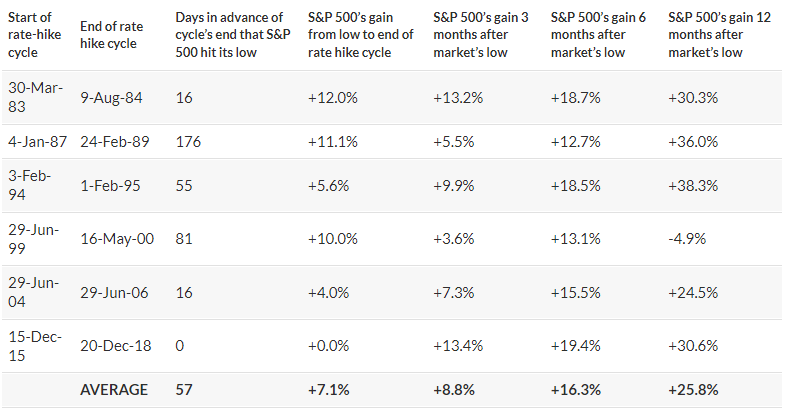

Para fazer isso, concentrei-me nos seis ciclos distintos de aumento das taxas desde que o Fed começou a visar especificamente a taxa de fundos do Fed. A tabela abaixo informa quantos dias antes do final desses ciclos o mercado de ações atingiu sua baixa. (Especificamente, concentrei-me em uma janela de seis meses antes do final de cada ciclo e determinei quando dentro dessa janela o S&P 500 SPX, -1,10% atingiu sua baixa.)

Como você pode ver, o mercado atingiu seu mínimo em média 57 dias antes do final do ciclo de alta de taxas do Fed – cerca de dois meses. No entanto, observe também que há uma grande variedade, desde nenhum lead time em um extremo até quase toda a janela de seis meses em que me concentrei. Dado que é difícil saber quando o Fed realmente começará a girar, essa ampla faixa ilustra a incerteza e o risco associados à tentativa de reinvestir em ações em antecipação a um pivô.

No entanto, a tabela também mostra que existem grandes ganhos a serem obtidos se você acertar mesmo parcialmente. Por exemplo, o S&P 500 ganhou uma média de 7,1% no período entre a baixa pré-pivô do mercado e o final real do ciclo de alta da taxa. Isso é um retorno impressionante para um período de dois meses. Além disso, o ganho médio nos seis meses após a baixa pré-pivô é de 16,3%, e nos 12 meses seguintes a essa baixa é de 25,8%.

Como você deve jogar esta situação de alto risco/alta recompensa? Uma maneira é fazer a média do custo em dólares até o que quer que seja sua exposição de capital desejada. Por exemplo, você pode dividir em cinco parcelas o valor total que deseja colocar de volta no mercado de ações e investir cada parcela em ações no final dos próximos cinco trimestres. Se você seguisse essa abordagem – e é apenas uma das muitas possíveis – você voltaria à sua exposição de capital alvo no início de 2024.

Essa abordagem não o levará a ações no mínimo exato pré-pivô, mas esperar que isso seja uma ilusão. No entanto, a abordagem deve obter um preço médio de compra que é melhor do que esperar. Também deve protegê-lo de dias como 26 de agosto, quando o mercado puniu aqueles que apostaram que o Fed já havia começado a girar.